資産を増やしたい

資産運用に興味はあるけれど、株やFXはハードルが高い…と感じている方は少なくないかもしれません。では、比較的ローリスクといわれる保険での資産運用はどうでしょう。資産運用にもなり得る保険の種類と、メリット・デメリットをみていきます。

保険で資産運用ってどういうこと?

保険といえば「もしものときの備え」が本来の役割です。他方で、もしもの保障プラス、貯蓄のような目的にも活用できる「貯蓄型保険」と呼ばれる保険も存在し、そのなかには満期などでの受け取り金額が支払った保険料より多くなるものがあります。

支払った保険料より多くお金が受け取れる理由は、生命保険会社が預かった保険料を運用するから。運用で得た利益が「+αのお金」として満期時や解約時のお金に上乗せされるため、支払った保険料以上のお金を受け取れるのです。このような仕組みを活用すること=「保険で資産運用」です。

資産運用に向く保険はどんなもの?

では、具体的にどんな保険が資産運用に向くと言えるのでしょうか。代表的な3つの保険と、それぞれのメリット・デメリットをみていきます。

【低解約返戻金型終身保険】

終身保険のひとつで、資産運用ニーズにこたえる保険として近年主流になっています。

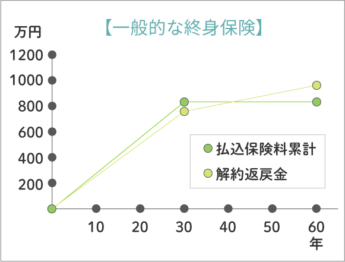

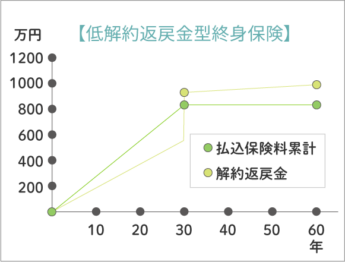

図は、一般的な終身保険(以下、この項では終身保険)と低解約返戻金型終身保険を比べたものです。どちらも30年で保険料の払い込みが終了するものとします。

終身保険のグラフは支払った保険料と解約返戻金(解約すると戻ってくるお金)が同じような形で上昇していますが、低解約返戻金型終身保険の解約返戻金は払込期間中は低く、30年を過ぎたらぐんと上昇しています。

このように、一定期間中に解約すると戻ってくるお金は少ないものの、一定期間を過ぎると解約返戻金が大きくなるのが低解約返戻金型終身保険の特徴です。

メリット

短期で解約すると解約返戻金も低いという制限があるぶん、保険料は一般的な終身保険より割安。終身保険より安い保険料でありながら、一定期間が過ぎれば終身保険と同じくらいの解約返戻金を受け取れます。

注意点

短期間で解約すると、返戻金は終身保険よりも大きく下回る点に注意が必要です。また、短期解約のリスクを考えると、保険の見直しがしにくいデメリットがあります。

【学資保険】

子どもの教育資金が主な目的の保険です。毎月一定額を積み立てるイメージで保険料を支払い、保険金を受け取るタイミングは大学入学前後に設定するのが一般的。

メリット

保険料の支払い総額よりも受け取れる保険金が多くなる商品がほとんどのため、大きく損する可能性は少なめです。また、計画的に教育資金を準備することができます。

注意点

子どもの入院やけが、親が亡くなったときの保障などをつけることができますが、保障を厚くすると満期時に受け取れるお金が支払った保険料総額より少なくなるケースも。また、短期で解約した場合も、受け取れるお金は少なくなります。

【個人年金保険】

公的な年金のように決まった掛け金を支払い、60歳、65歳など設定した年齢になったら毎月一定額が受け取れる保険のことです。お金の受け取り方などによっていくつかのタイプがあります。

メリット

掛け金を運用することで、金融機関での預貯金よりは高めの利回りが設定されています。運用は生命保険会社が行う場合と加入者本人が行えるものがあります。

前者は受け取れる金額が掛け金×○%など決まっており、原則として受け取る金額が掛け金を下回る可能性はほとんどありません。

後者は運用成績に左右されますが、成績がよければ将来受け取れる年金額はアップします。

注意点

途中で解約すると、受け取れるお金が少なくなります。また、一般的に長期にわたって支払い、60歳、65歳など設定した年齢にならないとお金を受け取ることができないため、その間はお金を動かせなくなる点にも注意が必要です。

運用を自分でする場合、成績が悪ければマイナスになるリスクを伴います。

「保険で資産運用」はあり?なし?

資産運用に向く保険もそれぞれにメリット・デメリットがあり、確実にプラスになると言い切れるものは残念ながらありません。

ただし、貯蓄型保険は一部を除けば基本的にお金のプロである保険会社側が運用しますから、個人の判断で行う株やFXなどに比べればリスクは小さい、とは言えるでしょう。

また、商品によっては数%でもプラスになることが約束されているものもあります。きちんと選べば、大きく損をする可能性は少なそうです。

一方で、貯蓄型保険に共通するのが短期で解約すると損をすること、そして保険料が割高な点です。また、今後の世界情勢によってどのような影響を受けていくかも気になるところです。

長期間保険料を払っていくことと、それに対するリターンのバランスをきちんと考えるなど、冷静な判断が求められそうです。